Was versteht man in Österreich unter dem Pflichtteil?

Was versteht man in Österreich unter dem Pflichtteil?

In Österreich kann jede Person frei entscheiden, wen sie in ihrem Testament als Erbe einsetzt. Beschränkt ist diese Freiheit durch den Pflichtteil. Der Pflichtteil ist ein Teil des Vermögens, über den man nicht frei verfügen kann.

Das Pflichtteilsrecht begrenzt damit die Freiheit, über das eigene Vermögen von Todes wegen zu verfügen.

Es begrenzt also die Testierfreiheit.

Wer bekommt in Österreich einen Pflichtteil?

Wer bekommt in Österreich einen Pflichtteil?

1. Frage: Abstrakt pflichtteilsberechtigt?

Ein Pflichtteilsrecht haben stets nur die folgenden Personen:

Ein Pflichtteilsrecht haben stets nur die folgenden Personen:

- Ehegatte oder eingetragener Partner und

- Nachkommen der Verstorbenen, das sind Kinder, Enkel, Urenkel, etc…

Diese Personen sind abstrakt pflichtteilsberechtigt.

Hingegen haben Geschwister, Neffen oder Nichten, Lebensgefährten oder Eltern nie ein Pflichtteilsrecht.

Wer also nicht verheiratet oder verpartnert ist und auch keine Kinder hat, den braucht das Pflichtteilsrecht nicht weiter zu kümmern. Eine solche Person kann frei über ihr gesamtes Vermögen verfügen. Sie könnte es zum Beispiel zur Gänze dem Tierschutzverein vermachen.

2. Frage: Konkret pflichtteilsberechtigt?

Nur abstrakt pflichtteilsberechtigt zu sein, reicht aber nicht aus, um ein Pflichtteilsrecht zu haben. Denn konkret pflichtteilsberechtigt sind Ehegatte und Nachkommen nur dann, wenn sie auch nach der gesetzlichen Erbfolge etwas geerbt hätten. Somit muss untersucht werden, welche der abstrakt Pflichtteilsberechtigten zum Zug gekommen wären, hätte die Verstorbene kein Testament errichtet.

Nur abstrakt pflichtteilsberechtigt zu sein, reicht aber nicht aus, um ein Pflichtteilsrecht zu haben. Denn konkret pflichtteilsberechtigt sind Ehegatte und Nachkommen nur dann, wenn sie auch nach der gesetzlichen Erbfolge etwas geerbt hätten. Somit muss untersucht werden, welche der abstrakt Pflichtteilsberechtigten zum Zug gekommen wären, hätte die Verstorbene kein Testament errichtet.

- Beispiel

Wenn ein Kind des Verstorbenen bereits früher verstorben ist, dann wären die Kinder dieses vorverstorbenen Kindes nach der gesetzlichen Erbfolge zum Zug gekommen. Diese Enkelkinder sind daher konkret pflichtteilsberechtigt.

Würde das in diesem Beispiel vorverstorbene Kind hingegen noch leben, dann wäre nur dieses Kind konkret pflichtteilsberechtigt, nicht hingegen die Enkelkinder.

Wie groß ist der Pflichtteil in Österreich?

Wie groß ist der Pflichtteil in Österreich?

Der Pflichtteil ist genau halb so groß wie der gesetzliche Erbteil.

In einem ersten Schritt errechnet man also den gesetzlichen Erbteil. Wenn es ein Testament gibt, denkt man sich das Testament weg. Anschließend halbiert man die gesetzliche Erbquote.

- Beispiel

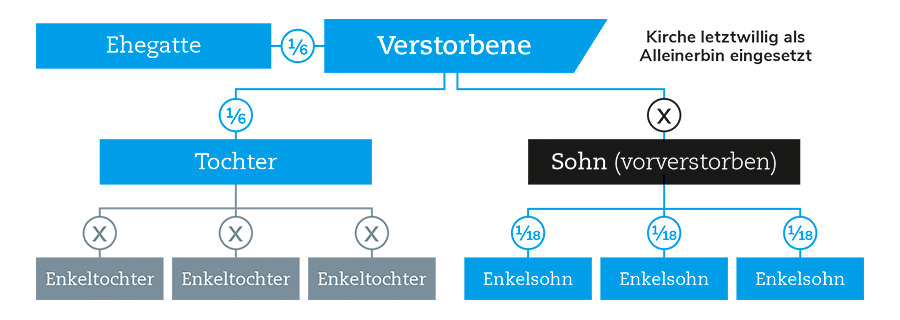

Die verstorbene Großmutter hat in ihrem Testament die Kirche als Alleinerbin eingesetzt. Sie hinterlässt einen Ehegatten und eine lebende Tochter. Diese Tochter hat ihrerseits drei Töchter (drei Enkeltöchter). Außerdem hatte die Verstorbene noch einen Sohn. Der Sohn starb bereits früher, er hinterließ aber seinerseits drei Söhne.

Die verstorbene Großmutter hat in ihrem Testament die Kirche als Alleinerbin eingesetzt. Sie hinterlässt einen Ehegatten und eine lebende Tochter. Diese Tochter hat ihrerseits drei Töchter (drei Enkeltöchter). Außerdem hatte die Verstorbene noch einen Sohn. Der Sohn starb bereits früher, er hinterließ aber seinerseits drei Söhne.

Konkret pflichtteilsberechtigt sind der Ehegatte, die Tochter und die drei Enkelsöhne, nicht hingegen die Enkeltöchter. Denn diese kämen auch nach der gesetzlichen Erbfolge nicht zum Zug.

Die gesetzliche Erbquote beträgt 1/3. Davon die Hälfte ist der Pflichtteil, das ist jeweils 1/6.

Der Pflichtteil der Enkelsöhne beträgt jeweils 1/18. Denn ihre gesetzliche Erbquote beträgt jeweils 1/9: Das auf ihren vorverstorbenen Vater entfallende Drittel teilen sie sich auf.

Das kann dem Erben erhebliche Schwierigkeiten bereiten. Insbesondere dann, wenn der Nachlass vor allem aus Sachwerten von großem Wert besteht, wird sich der Erbe überlegen müssen, ob er das Geld für die Pflichtteile seinem eigenen Vermögen entnimmt oder Teile des Erbes veräußert.

- Beispiel

Die Verstorbene hinterlässt ein Haus im Wert von € 550.000 und ein Sparbuch (Guthaben € 50.000). In ihrem Testament hat sie ihre Tochter als Alleinerbin eingesetzt, weil diese bereits seit Jahren mit ihrem Mann und ihren drei Kindern das Haus der Verstorbenen bewohnt und die Verstorbene gepflegt hat.

Die beiden in die USA ausgewanderten Söhne der Verstorbenen erben zwar nichts. Sie können von ihrer Schwester aber ihren Pflichtteil verlangen. Da die Verstorbene in unserem Beispiel keinen Ehegatten hinterlässt, beträgt der Pflichtteil 1/6 der Verlassenshaft. Somit kann jeder Sohn € 100.000 verlangen. Also erbt die Tochter das Haus zwar alleine, sie muss aber ihre Geschwister auszahlen.

„Haus erben“ kann in einem solchen Fall zu hohen Kosten führen. Die Tochter kann zwar das Sparbuch zur Deckung der Pflichtteile heranziehen, den verbleibenden Betrag von € 150.000 muss sie aber selbst beisteuern. Wenn Sie diesen Betrag nicht hat und das Haus nicht verkaufen möchte, wird sie einen Kredit benötigen und das Haus belasten müssen.

ALTERNATIVES SZENARIO:

Die Verstorbene hat das Haus schon 10 Jahre vor ihrem Tod an ihre Tochter überschrieben oder geschenkt, damals war das Haus nur € 250.000 wert. Die Grundstückspreise sind in den letzten 10 Jahren explodiert.

In diesem Fall können die Sohne zwar die Hinzurechnung des geschenkten Hauses zur Verlassenschaft verlangen, dabei zählt aber nur der Wert im Zeitpunkt der Schenkung zuzüglich der Inflation seit damals. Im Ergebnis werden die Pflichtteile der Söhne in diesem Szenario deutlich niedriger sein.

Sie sehen: „Haus vererben“ und „Haus verschenken“ kann zu unterschiedlich hohen Pflichtteilen führen.

Details zur Hinzu- und Anrechnung von Schenkungen finden Sie weiter unten in diesem Beitrag.

Kann der Verstorbene bestimmen, wie man seinen Pflichtteil erhält?

Kann der Verstorbene bestimmen, wie man seinen Pflichtteil erhält?

Der Verstorbene kann im Testament den Pflichtteil bereits berücksichtigen. Er kann den Pflichtteilsberechtigten bestimmte Vermögensbestandteile zuwenden.

Diese Zuwendungen decken den Pflichtteil dann ab. Dagegen wehren kann sich ein Pflichtteilsberechtigter nicht. Er muss nehmen, was er bekommt.

Wer hingegen seinen Pflichtteil noch nicht erhalten hat, der hat einen Pflichtteilsanspruch auf eine Geldzahlung.

Wann kann die Verstorbene den Pflichtteil in Österreich entziehen?

Wann kann die Verstorbene den Pflichtteil in Österreich entziehen?

Die Entziehung des Pflichtteils heißt Enterbung. Einen eigenen Beitrag zur Enterbung mit zahlreichen Details finden Sie hier.

Eine solche Enterbung unterscheidet sich von dem, was man landläufig unter einer “Enterbung” versteht.

Denn häufig meint man mit “Enterbung” meist einfach nur, dass jemand von der gesetzlichen Erbfolge ausgeschlossen wird. Das geschieht etwa dann, wenn eine Person mit Kindern ein Testament errichtet und darin den Tierschutzverein als Alleinerben einsetzt. Die Kinder erben dann nicht mehr, haben aber nach wie vor ihr Pflichtteilsrecht. Diese “Enterbung” im untechnischen Sinne ist jederzeit grundlos möglich, darin besteht ja die Testierfreiheit.

Den Pflichtteil können Sie hingegen nicht so einfach entziehen!

Eine Enterbung im technischen Sinne, also die Entziehung des Pflichtteils, ist nur aus bestimmten Gründen möglich. Es gibt die folgenden Enterbungsgründe:

- Vorsätzlich begangene Straftat mit mindestens einem Jahr Strafdrohung gegen den Verstorbenen oder dessen nahe Angehörige,

- absichtlicher Versuch, den letzten Willen der Verstorbenen zu manipulieren,

- dem Verstorbenen wird in verwerflicher Weise schweres seelisches Leid zugefügt,

- gröbliche Verletzung familienrechtlicher Pflichten gegenüber der Verstorbenen,

- Verurteilung zu einer lebenslangen oder 20jährigen Freiheitsstrafe aufgrund einer strafbaren Handlung,

- Verschwenderischer oder verschuldeter Pflichtteilsberechtigter, dessen Pflichtteil seinen Nachkommen womöglich entgehen würde. Hier kann der Pflichtteil entzogen und gleich dessen Nachkommen zugewendet werden.

- Praxistipp

Durch eine wirksame Enterbung erhalten die Nachkommen der enterbten Pflichtteilsberechtigten den Pflichtteil. Ein enterbtes Kind wird also durch seine Kinder (die Enkelkinder des Verstorbenen) repräsentiert. Eine Enterbung bedeutet also nicht zwangsläufig, dass der Verstorbene über den entsprechenden Vermögensteil frei verfügen kann.

- Beispiel

Der Verstorbene hat seinen Sohn enterbt, weil dieser seine Mutter, die Ehegattin des Verstorbenen, im Streit schwer am Körper verletzt hat. Der enterbte Sohn hat seinerseits zwei Kinder. Gibt es ein Testament, das einen anderen Erben bestimmt, treten diese zwei Enkelkinder des Verstorbenen in den Pflichtteil ein. Ohne testamentarischen Erben werden die zwei Enkelkinder gesetzliche Erben und bekommen den Erbteil ihres Vaters.

Wann kann der Pflichtteil in Österreich zumindest gemindert werden?

Wann kann der Pflichtteil in Österreich zumindest gemindert werden?

Eine Minderung des Pflichtteiles auf die Hälfte ist in Österreich möglich, wenn die Verstorbene und der Pflichtteilsberechtigte zumindest über einen längeren Zeitraum vor dem Tode nicht in einem Naheverhältnis standen, wie es zwischen solchen Familienangehörigen für gewöhnlich besteht.

- Beispiel

Der Sohn hat den Kontakt zu seiner Mutter 40 Jahre von ihrem Tod abgebrochen. Seither hat er einmal im Jahr eine Weihnachtskarte geschickt. Persönliche Kontakte oder Telefonate fanden hingegen keine mehr statt.

Dieses Recht auf Pflichtteilsminderung steht aber dann nicht zu, wenn das Naheverhältnis gerade deshalb fehlt, weil der Verstorbene den Kontakt verhindert hat.

Mehr zu diesem Thema finden Sie hier.

Wann wird der Pflichtteilsanspruch fällig? Wann verjährt er?

Wann wird der Pflichtteils-anspruch fällig? Wann verjährt er?

Fällig wird der Pflichtteilsanspruch bereits mit dem Tod des Verstorbenen.

Jedoch kann ein Pflichtteilsberechtigter den Anspruch erst ein Jahr später fordern.

Eine Klage kann zwar schon vor Ablauf des Jahres eingebracht werden, tatsächlich bezahlt werden muss aber erst nach einem Jahr.

- Beispiel

Es ist schon absehbar, dass um die Höhe des Pflichtteilsrechts gestritten werden muss. In diesem Fall muss die Pflichtteilsberechtigte mit der Einbringung der Klage nicht warten, bis ein Jahr verstrichen ist. Vielmehr kann sie gleich klagen. Sollte das Verfahren kürzer dauern als ein Jahr, muss die Richterin im Urteil auf die Jahresfrist Rücksicht nehmen.

Der Pflichtteilsanspruch ist innerhalb von drei Jahren ab Kenntnis der relevanten Umstände geltend zu machen. Mit dem Ablauf dieser drei Jahre verjährt er.

Kann man den Pflichtteilsanspruch in Österreich stunden?

Kann man den Pflichtteils-anspruch stunden?

Schon der Verstorbene kann im Testament anordnen, dass der Pflichtteil innerhalb der fünf Jahre nach seinem Tod in Raten auszuzahlen oder überhaupt für bis zu fünf Jahre zu stunden ist.

Dadurch wird der Testamentserbe davor geschützt, nicht sofort ausreichend liquide zu sein, um den Pflichtteilsanspruch zur Gänze zu bezahlen.

Es fallen jedoch Zinsen in Höhe von 4% an.

- Beispiel

Die Verstorbene hat ihren Lebensgefährten als Alleinerben eingesetzt. Ihr Vermögen beschränkt sich auf die zuletzt gemeinsam bewohnte Wohnung, eine große Eigentumswohnung von erheblichem Wert in bester Lage. Der Lebensgefährte bezieht eine Pension in mittlerer Höhe und hat selbst kein nennenswertes Vermögen. Ihre drei Kinder hat die Verstorbene im Testament nicht bedacht.

Die Verstorbene hat ihren Lebensgefährten als Alleinerben eingesetzt. Ihr Vermögen beschränkt sich auf die zuletzt gemeinsam bewohnte Wohnung, eine große Eigentumswohnung von erheblichem Wert in bester Lage. Der Lebensgefährte bezieht eine Pension in mittlerer Höhe und hat selbst kein nennenswertes Vermögen. Ihre drei Kinder hat die Verstorbene im Testament nicht bedacht.

Im Testament hat die Verstorbene überdies angeordnet, dass Ihr Lebensgefährte die Pflichtteilsansprüche erst fünf Jahre nach ihrem Tode bezahlen muss. Denn ihr Lebensgefährte soll nicht gezwungen sein, die Wohnung zu verkaufen oder zu belasten, um die Pflichtteilsansprüche der Kinder zu bedienen.

Der Lebensgefährte kann die Pflichtteilsansprüche dennoch früher erfüllen, wenn er das möchte. Dadurch erspart er sich die Zinsen in Höhe von 4% pro Jahr.

Daneben kann auch der Erbe selbst eine Stundung beantragen, wenn ihn die sofortige Erfüllung des Pflichtteilsanspruchs unter Berücksichtigung aller Umstände unbillig hart träfe.

Diese Stundung kann sich sogar bis auf zehn Jahre erstrecken. Auch hier fallen freilich Zinsen an.

Wie wird der Pflichtteil in Österreich nun konkret berechnet?

Wie wird der Pflichtteil in Österreich nun konkret berechnet?

Zunächst muss die Pflichtteilsquote bestimmt werden (dazu schon oben).

Dann kann man die absolute Höhe des Pflichtteils ermitteln, also den konkreten Geldbetrag.

Die reine Verlassenschaft als Bemessungsgrundlage für die Pflichtteile in Österreich

Zuerst ist der Wert der “reinen Verlassenschaft” zu bestimmen. Das ist die Bemessungsgrundlage. Das vorhandene Vermögen ist zu bewerten (Aktiva). Verbindlichkeiten und alle durch das Begräbnis und die Verlassenschaftsabhandlung entstandenen Kosten sind abzuziehen (Passiva). Die Vermögensbewertung kann im Einzelfall sehr schwierig sein (belastetes Eigentum, bloße Rechte, geistiges Eigentum, etc.).

Die Schenkung auf den Todesfalls als Passivum

Eine Schenkung auf den Todesfall ist von der reinen Verlassenschaft abzuziehen. Es handelt sich dabei um eine Verbindlichkeit (ein Passivum), wie bei einer Schuld der Verlassenschaft oder des Verstorbenen. Das könnte man nutzen, um das Pflichtteilsrecht zu umgehen: Man müsste nur sein gesamtes Vermögen “auf den Todesfall verschenken”. Damit eine solche Umgehung des Pflichtteilsrechts nicht möglich ist, gibt es die Regeln über die Hinzurechnung und Anrechnung von Schenkungen auf den Pflichtteil (dazu sogleich).

Abzug von Zuwendungen von Todes wegen

Von der reinen Verlassenschaft wird anschießend der Pflichtteil gemäß der zustehenden Quote berechnet. Vom Ergebnis ist dann alles abzuziehen, was dem Pflichtteilsberechtigten von Todes wegen zugewendet wurde. Denn wie schon gesagt: Niemand kann sich aussuchen, wie er seinen Pflichtteil erhält.

- Beispiel

Die Verstorbene hinterlässt ihren Ehegatten und ihren Sohn Franz. In ihrem Testament hat sie ihren Ehegatten als Alleinerben eingesetzt, ihrem Kind jedoch ihren Steinway-Flügel im Wert von € 100.000,00 vermacht. Der Gesamtwert der Verlassenschaft beträgt € 600.000,00. Franz hat das Klavierspielen immer gehasst. Sein Pflichtteil beträgt 1/3, denn seine gesetzliche Erbquote wäre neben dem Ehegatten der Verstorbenen 2/3. Das entspricht € 200.000,00. Da Franz aber der Steinway-Flügel vermacht wurde, kann er vom Ehegatten der Verstorbenen nur mehr € 100.000,00 fordern. Dass er den Steinway-Flügel nie haben wollte, ändert daran nichts.

Kann man sein Vermögen vor dem Tod verschenken, damit ungeliebten Nachkommen kein Pflichtteil mehr bleibt?

In vielen Fällen wird das nicht klappen. Denn bestimmte Schenkungen unterliegen der sogenannten Hinzurechnung und Anrechnung auf den Pflichtteil. Um welche Schenkungen es sich dabei handelt, welche Schenkungen also anrechnungspflichtig sind, wird im nächsten Abschnitt beantwortet.

Nicht anrechnungspflichtige Schenkungen bleiben außer Betracht, mindern den Pflichtteil also tatsächlich endgültig.

Details zur Schenkungsanrechnung im österreichischen Erbrecht finden Sie in unserem Beitrag zur Schenkung.

Welche Schenkungen sind in Österreich anrechnungspflichtig?

Welche Schenkungen sind in Österreich anrechnungspflichtig?

Schenkungen an abstrakt Pflichtteilsberechtigte sind unbefristet anzurechnen.

- Beispiel

Eine Verstorbene hat (nur) einem ihrer drei Kinder zu Lebzeiten eine Liegenschaft geschenkt. Bis zu ihrem Tod sind dann 37 Jahre verstrichen.

Diese Schenkung ist bei der Bemessung der Pflichtteile hinzu- und anzurechnen. Denn der Geschenknehmer ist als Sohn des Verstorbenen pflichtteilsberechtigt.

Genau hier liegt auch der Grund für das klassische „Geschwister auszahlen“, wenn Sie das Haus Ihrer Eltern geschenkt bekommen haben. Ihre Geschwister können dann verlangen, dass das geschenkte Haus der Verlassenschaft hinzugerechnet wird.

- Beispiel

Der Verstorbene hat sein Haus schon zehn Jahre vor seinem Tod seinem ältesten Sohn geschenkt und übergeben. Als der Verstorbene stirbt, hinterlässt er seinen drei Kindern kaum noch Vermögen.

In einem solchen Fall wird der beschenkte älteste Sohn in aller Regel damit rechnen müssen, dass er nun seine Geschwister „auszahlen“ muss. Und zwar selbst dann, wenn der Vater den ältestens Sohn in einem Testament zum Alleinerben gemacht hat. Denn die beiden Geschwister haben ein Pflichtteilsrecht.

Hingegen sind Schenkungen an nicht pflichtteilsberechtigte Personen nur anzurechnen, wenn sie innerhalb von zwei Jahren vor dem Tod des Verstorbenen erfolgt sind.

- Beispiel

Die Verstorbene hat ihrem Pfleger 3 Jahre vor Ihrem Tod ihr Auto geschenkt. Diese Schenkung wird nicht hinzu- und angerechnet. Sie bleibt außer Betracht und hat damit den Pflichtteil der Nachkommen der Verstorbenen geschmälert.

- Praxistipp

Eine Schenkung auf den Todesfall gilt immer als erst im Todeszeitpunkt wirklich gemacht. Deshalb ist sie im Zuge der Hinzurechnung und Anrechnung immer zu berücksichtigen, und zwar auch dann, wenn der Empfänger nicht pflichtteilsberechtigt ist und der Vertrag bereits vor mehr als zwei Jahren abgeschlossen wurde.

Ausnahme von Schenkungen von der Anrechnung auf den Pflichtteil

Ausgenommen von der Hinzu- und Anrechnung sind Schenkungen

- ohne Schmälerung des Stammvermögens,

- aus gemeinnützigen Zwecken,

- in Entsprechung einer sittlichen Pflicht,

- aus Gründen des Anstands.

- Praxistipp

Ob eine solche Ausnahme tatsächlich vorliegt, ist im Einzelfall unter Berücksichtigung der Rechtsprechung sorgfältig zu prüfen. Es gibt hier zum Teil klare Vorgaben durch die Gerichte, auch wenn diese vier Ausnahmen zumindest vom Wortlaut her recht weitreichend klingen mögen.

Ist diese Ungleichbehandlung nicht unfair?

Ist diese Ungleich-behandlung nicht unfair?

„Die Nachbarin darf ich pflichtteilsmindernd beschenken, das eigene Kind aber nicht?“

Ein Grund für diese Ungleichbehandlung der Schenkungen liegt in einer Vermutung des Gesetzgebers. Diese Vermutung lautet folgendermaßen:

- Wer sich das verpönte Ziel setzt, den Pflichtteil zu schmälern (etwa um den Kindern „eines auszuwischen“), der wird sein Vermögen in aller Regel an einen anderen Pflichtteilsberechtigten verschenken. Mit Schenkungen an Pflichtteilsberechtigte hat der Geschenkgeber somit womöglich verpönte Ziele verfolgt. Deshalb die unbefristete Hinzurechnung und Anrechnung.

- Wer hingegen die Nachbarin oder den Pfleger beschenkt, der tut dies – so glaubt der Gesetzgeber – nicht deshalb, weil er den Pflichtteil schmälern möchte. Vielmehr steht dann in der Regel die Zuwendung im Vordergrund.

Selbstverständlich stimmt diese Vermutung nicht immer. Rechtlich ist das aber egal.

Wie funktioniert nun die Hinzurechnung und Anrechnung genau?

Wie funktioniert nun die Hinzurechnung und Anrechnung genau?

Zunächst erneut der Hinweis auf unseren Beitrag zur Schenkung, dort finden Sie mehr Details zur Schenkungsanrechnung.

An dieser Stelle die Grundzüge:

Als erstes werden alle anrechnungspflichtigen Schenkungen, die der Verstorbene zu Lebzeiten getätigt hat, der reinen Verlassenschaft hinzugerechnet. Das ist die “Hinzurechnung der Schenkungen”.

- Praxistipp

Sie fragen sich, wie Sie als Pflichtteilsberechtigte überhaupt wissen können, welche Vermögensbestandteile die Verstorbene zu Lebzeiten an wen verschenkt hat?

Das Gesetz hat hier Vorsorge getroffen: Wer die Hinzurechnung bestimmter Schenkungen verlangen kann, der hat in Bezug auf diese Schenkungen einen Auskunftsanspruch gegen die Verlassenschaft, die Erben und den Geschenknehmer.

Erhöhte Bemessungsgrundlage für den Pflichtteil

Das Ergebnis der Hinzurechnung der Schenkungen ist eine neue Bemessungsgrundlage für den Pflichtteil. Diese besteht aus der reinen Verlassenschaft und den hinzugerechneten Schenkungen. Die Hinzurechnung erhöht also die Bemessungsgrundlage zur Bemessung der Pflichtteile.

Von dieser neuen Bemessungsgrundlage werden nun die Pflichtteile anhand der ermittelten Pflichtteilsquoten berechnet.

Und von den so errechneten Pflichtteilen werden dann die anrechnungspflichtigen Schenkungen, die der jeweilige Pflichtteilsberechtigte selbst empfangen hat, abgezogen. Das ist die “Anrechnung der eigenen Schenkungen”. Die Anrechnung reduziert also einzelne Pflichtteile um bereits erhaltene Schenkungen.

- Beispiel

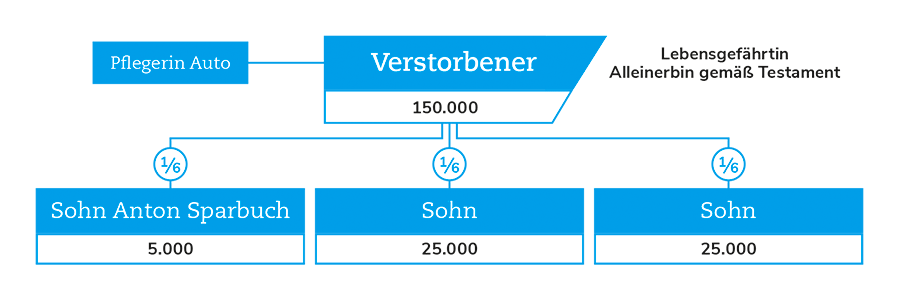

Der Verstorbene hat kurz vor seinem Tod sein Auto im Wert von € 30.000 seiner Pflegerin geschenkt. Außerdem hat er seinem Sohn Anton vor 20 Jahren ein Sparbuch im Wert von € 20.000 geschenkt. Die reine Verlassenschaft beläuft sich auf € 100.000. Der Verstorbene hinterlässt neben Anton noch zwei weitere Söhne, als Alleinerbin hat er seine Lebensgefährtin eingesetzt.

Der Verstorbene hat kurz vor seinem Tod sein Auto im Wert von € 30.000 seiner Pflegerin geschenkt. Außerdem hat er seinem Sohn Anton vor 20 Jahren ein Sparbuch im Wert von € 20.000 geschenkt. Die reine Verlassenschaft beläuft sich auf € 100.000. Der Verstorbene hinterlässt neben Anton noch zwei weitere Söhne, als Alleinerbin hat er seine Lebensgefährtin eingesetzt.

Die Bemessungsgrundlage für die Bemessung der Pflichtteile nach der Hinzurechnung der anrechnungspflichtigen Schenkungen beträgt € 150.000 (= € 100.000 reiner Nachlass + € 30.000 Wert des Autos + € 20.000 Wert des Sparbuchs). Die Pflichtteilsquote der Söhne beträgt jeweils 1/6, das ergibt jeweils € 25.000,00. Jedoch muss sich Anton die Schenkung des Sparbuchs im Wert von € 20.000 anrechnen lassen, er bekommt deshalb nur mehr € 5.000. Seine Brüder erhalten hingegen jeweils die vollen € 25.000.

Ohne Hinzu- und Anrechnung hätten alle Söhne € 16.666,67 erhalten (= 1/6 des reinen Nachlasses von € 100.000). Die Hinzu- und Anrechnung der Schenkung an die Pflegerin und die dadurch erhöhten Pflichtteile der zwei anderen Söhne gehen auf die Kosten der Alleinerbin, mindern also das Erbe der Lebensgefährtin. Sie bekommt schlussendlich nur mehr € 45.000 (= € 100.000 – € 5.000 – € 25.000 – € 25.000) anstelle von € 50.000 (ohne Anrechnung).

- Praxistipp

Sie fragen sich, wann ein Geschenknehmer sein Geschenk wieder herausgeben muss, damit eine pflichtteilsberechtigte Person ihren vollen Pflichtteil erhalten kann? Die Antwort auf diese Frage finden Sie in unserem Beitrag zur Schenkung.

Hinzurechnung und Anrechnung auf den Pflichtteil – Wie sind Schenkungen zu bewerten?

Hinzurechnung und Anrechnung auf den Pflichtteil – Wie sind Schenkungen zu bewerten?

Gerade bei Liegenschaften kommt es zwischen der Schenkung und dem Tod des Geschenkgebers oft zu einer erheblichen Wertsteigerung. Zu welchem Wert ist die Liegenschaftsschenkung dann in Österreich hinzuzurechnen und anzurechnen?

Entscheidend ist dabei in Österreich immer der Verkehrswert der Immobilie im Zeitpunkt der Schenkung. Dieser Verkehrswert wird anschließend gemäß dem österreichischen Verbraucherpreisindex valorisiert (hier geht’s zum Indexrechner der Statistik Austria). Die Inflation soll somit nicht zulasten der (sonstigen) Pflichtteilsberechtigten gehen.

Hingegen sind Wertsteigerungen der Liegenschaft bedeutungslos. Von der Wertsteigerung der Immobilie profitiert in Österreich also nur der Beschenkte selbst, nicht hingegen die (sonstigen) Pflichtteilsberechtigten.

Daraus ergibt sich für die Pflichtteilsberechtigten unter Umständen ein erheblicher Nachteil im Vergleich zu einer Erbschaft durch den Beschenkten. Denn hätte der Beschenkte die Liegenschaft geerbt (nicht geschenkt bekommen), dann wäre bei der Berechnung der Pflichtteile der Verkehrswert der Immobilie im Zeitpunkt des Todes relevant gewesen. Erbschaft und Schenkung führen hier oft zu unterschiedlich hohen Pflichtteilen.

Ist in Österreich ein Verzicht auf den Pflichtteil möglich?

Ist in Österreich ein Verzicht auf den Pflichtteil möglich?

Die Pflichtteilsberechtigten können auf ihren Pflichtteil auch verzichten.

Wer über einen möglichst großen Teil des Vermögens von Todes wegen frei verfügen können will, der versucht, die Pflichtteilsberechtigten dazu zu bewegen, einen Pflichtteilsverzicht abzugeben.

- Beispiel

Die Eltern möchten ihre Tochter, die für ihre Familie ein Haus bauen möchte, finanziell unterstützen. Im Gegenzug soll die Tochter auf ihren Pflichtteil verzichten. Dadurch stellen die Eltern sicher, dass ihr Sohn nach ihrem Tode das elterliche Haus erben kann, ohne einen Pflichtteil an seine Schwester leisten zu müssen.

Bekommt in Österreich auch ein uneheliches Kind einen Pflichtteil?

Bekommt in Österreich auch ein uneheliches Kind einen Pflichtteil?

Selbstverständlich hat auch ein uneheliches Kind ein Pflichtteilsrecht.

Ob ein Kind ehelich oder unehelich ist, spielt im österreichischen Erbrecht keine Rolle.

Spielt bei der Berechnung des Pflichtteils auch der Einheitswert eine Rolle?

Spielt bei der Berechnung des Pflichtteils auch der Einheitswert eine Rolle?

Nein, es kommt stets auf den Verkehrswert der Immobilie an.

Noch Fragen zum Erbrecht in Österreich?

Das Erbrecht ist unsere Leidenschaft. Wir sind Ihr Rechtsanwalt für Erbrecht in Österreich.

Sie werden verstehen: Persönlichen Rat erteilen wir gegen Entgelt. Kostenlose Rechtsberatung finden Sie hier auf dieser Seite, im Erbrecht-ABC. Hingegen können wir keine kostenlosen Beratungen am Telefon anbieten.

War das hilfreich?

Titelbild von PublicDomainPictures auf Pixabay

Symbolbild 1 (Stacheldraht) von analogicus auf Pixabay

Symbolbild 2 (Ehepaar) von lecreusois auf Pixabay

Symbolbild 3 (Vater und Sohn) von StockSnap auf Pixabay

Symbolbild 4 (Kirche auf Insel) von David Mark auf Pixabay

Symboldild 5 (Hausfassade) von LEEROY Agency auf Pixabay

Symbolbild 6 (Fahrzeug) von Pexels auf Pixabay

Symboldbild 7 (Kind auf Forststraße) von Free-Photos auf Pixabay